De beste creditcards in Australië

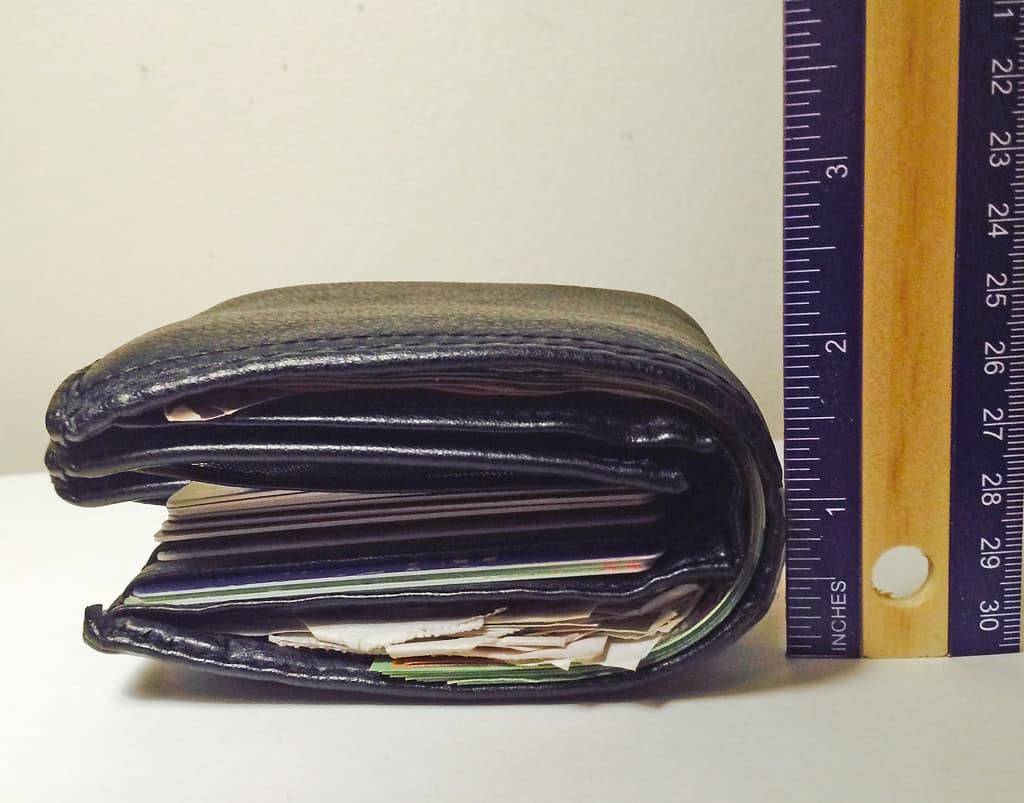

In de afgelopen 4 jaar ben ik een soort creditcardverzamelaar geworden. Mijn portemonnee is van een normale grootte veranderd in een van die oversized stenen die je nauwelijks in je zak kunt doen.

In de afgelopen 4 jaar ben ik een soort creditcardverzamelaar geworden. Mijn portemonnee is van een normale grootte veranderd in een van die oversized stenen die je nauwelijks in je zak kunt doen.

Sorta zoals deze … maar met veel minder geld. ��

En hoewel wij Aussies misschien niet op de hoogte zijn van de opvallende aanmeldbonussen die onze vrienden in de Verenigde Staten genieten, heb ik hoog en laag gekeken om een aantal werkelijk verbazingwekkende aanbiedingen te vinden.

Onderweg heb ik veel geleerd over hoe je de beste tarieven kunt krijgen, hoe je kosten kunt vermijden en ook het geluk heb gehad om de afgelopen vier jaar voornamelijk op punten te reizen.

Ik heb het geluk gehad om meerdere webgebaseerde bedrijven op het gebied van beveiliging te starten en digitale betalingen zijn iets waar ik veel over heb geleerd.

Hoe ik deze kaarten heb beoordeeld ✅

Met uitzondering van de WestPac Black heb ik alle kaarten in deze review gebruikt. Je zou denken dat de vergoedingen, punten en smeergeld voor de meeste van deze producten redelijk gelijk zijn, maar dat is gewoon niet het geval.

Sommige van deze kaarten lopen sterk uiteen wat betreft vergoedingen, cashback en rentebetalingen. Ik heb mijn best gedaan om de gegevens voor iedereen te doorzoeken en je te helpen de belachelijk lange kleine lettertjes op elke kaartapplicatie te begrijpen (want ik weet dat je dat niet gaat lezen ��).

Aan deze pagina wordt gewerkt, maar ik sta open voor eventuele aanvullende suggesties. Bedankt iedereen!

Verschillende creditcards voor verschillende behoeften

Zoals ik al eerder zei, kaarten zijn niet gelijk gemaakt en wat je niet weet over de creditcard die je bij je hebt, kan je pijn doen.

Banken en kaartuitgevers gebruiken deze kenmerken om zich te onderscheiden van hun concurrentie, naast het richten op een bepaald klantprofiel.

Met andere woorden, elke kaart heeft een nichemarkt waarin hij zich specialiseert. Met dat in gedachten ontwerpen de kaartuitgevers hun producten om die beoogde klanten aan te spreken. In het gedeelte hieronder �� heb ik geprobeerd ze op categorie te sorteren.

Daarom is het uw verantwoordelijkheid als klant om een kaart te vinden in de veelheid die wordt aangeboden waarmee u uw uitgaven kunt benutten, zodat u wordt beloond voor de levensstijl die u leuk vindt. Simpel gezegd, het selecteren van een creditcard die voor u werkt in plaats van tegen u.

Dit is wat dit stuk met de beste creditcards in Australië wil bereiken. We vinden het vreselijk om je te zien veranderen omdat je niet de juiste kaart kiest op basis van onwetendheid.

Het vinden van een perfecte creditcard voor jezelf

Trouwens, met zoveel creditcards op de markt, is er niet één kaart die voor iedereen geschikt is.

Om je het beste te geven, hebben we een diepgaande uiteenzetting geschreven over welke kaarten we het beste van hun ras vinden, samen met de redenen die elk spectaculair maken.

Hieronder vindt u een overzicht van de categorieën die we hebben gebruikt om de creditcards in de Australiër te classificeren. Beschouw het als zowel een overzicht als een referentielijst, dus voel je vrij om naar elke lijst te gaan door op een item te klikken.

Creditcard voor punten

Bedrijf

Qantas-punten

Reizen

Beloning

Snelheid

Renteloos

Overboekingen

Geen jaarlijkse kosten

Weinig interesse

openbaring: Privacy Australia wordt door de gemeenschap ondersteund. We kunnen een commissie verdienen als u zich via deze post aanmeldt voor een creditcard. Ik gebruik dat geld om te betalen voor onderhoud van deze site en ook voor verder onderzoek en ondersteuning voor Australiërs die leren over digitale privacy. Privacy Australië is een actieve voorstander van verschillende groepen voor privacybescherming, waaronder Electronic Frontiers Foundation en MAP’s. Kom meer te weten.

Aan de slag – Als u deze informatie mogelijk nog steeds nodig heeft, zelfs als u geen beginner bent:

We hebben een sectie Aan de slag toegevoegd om diegenen die net met creditcards beginnen, te helpen vertrouwd te raken met hoe creditcards werken. In dit gedeelte leggen we uit hoe creditcards werken, hoe uw creditgeschiedenis verloopt om uw credit scores te bepalen, de soorten creditcards die beschikbaar zijn, onder andere.

Omdat het is bedoeld voor beginners, kunt u doorgaan naar gedeelten die u relevanter vindt voor uw behoeften.

Het kan echter nog steeds dienen als een opfriscursus voor degenen die hun kennis over de basisprincipes van creditcards willen bijwerken.

eet smakelijk!

Beste 3 creditcards algemeen (Australië) ����

De kaarten die tot deze beste algemene categorie behoorden, waren niet noodzakelijkerwijs geselecteerd omdat ze uitstekende leiders waren in een enkele functie of kenmerk (hoewel bijna alle prijzen van onafhankelijke instanties wonnen).

Ze zijn hier omdat ze de krachtige combinatie hebben van een hoogwaardige kosten-batenverhouding, samen met een ondersteunende reeks beloningen en gemak die hen van de kudde scheiden.

1. American Express Velocity-platinakaart

Aankoop tarief: 20,74% p.a.

Rentevrije dagen: 55days

Jaarlijkse bijdrage: $ 375 p.a.

Kosten voor late betaling: $ 30

Overdrachtssnelheid: 0% p.a. voor de eerste 12 maanden met 1% overdrachtskosten.

Dit is de kaart die is ontworpen met de prototypische reiziger in gedachten. Als je regelmatig moet reizen voor zaken of plezier, en een redelijk besteedbaar inkomen en verdienvermogen hebt, dan moet je de kans grijpen om deze kaart te krijgen.

Snelheidspunten verdienen

Het heeft deze zeldzame lijst gemaakt omdat het, naast het aanbieden van een van de best verdienende tarieven voor Velocity Points, er nog steeds veel aan heeft. De lijst met voordelen bevat twee gratis retourvluchten Economy binnenlandse vluchten met Virgin Australia elk jaar, naast loungebezoeken aan Virgin Australia. De American Express-lounge is ook opgenomen in het beloningspakket, met vergelijkbare voorwaarden.

Voor elke dollar die een kaarthouder uitgeeft, verdienen ze 2,25 Velocity Points. Dit valt als volgt uiteen: 1,25 snelheidspunten worden verdiend voor elke uitgegeven dollar. De enige uitzondering is bij overheidsinstanties in Australië, waar het rendement 0,5 punten per $ 1 is.

Als de aankopen bij Virgin Australia worden gedaan, verdient u 1 extra Velocity Point voor elke uitgegeven dollar. In tegenstelling tot de meeste kaarten is er echter geen limiet op het aantal snelheidspunten dat een kaarthouder mogelijk kan verdienen, waarbij hun snelheidspunten elke maand onmiddellijk worden overgezet naar hun account.

En we zijn nog niet eens zover gekomen. Deze kaart wordt uitgedeeld 100.000 bonus Velocity Points als u zich aanmeldt, en zijn goedgekeurd op of vóór 12 februari 2023. U moet vervolgens in de eerste drie maanden na goedkeuring ten minste $ 3.000 aan de kaart uitgeven om het voordeel te genereren.

Haar gratis reisverzekering omvat binnenlandse en internationale vluchten. Uw reisongelukverzekering dekt gemiste verbindingen, vluchtvertragingen en vertraagde bagage. Gedurende uw lidmaatschap elk jaar, als u $ 50.000 uitgeeft, dan krijgt u 100 Velocity Frequent Flyer Status Credits.

U kunt besluiten om uw puntenwinst te verhogen door 4 extra kaarten toe te voegen voor vrienden of familie zonder extra kosten.

Jaarlijkse vergoedingen?

Sommigen zullen ineenkrimpen bij de sticker schok van het betalen van de $ 375 jaarlijkse vergoeding, maar als je kijkt naar de vele voordelen die het biedt, van royale beloningspunten, gratis binnenlandse vluchten en loungepassen, heb je de zogenaamd exorbitante jaarlijkse vergoeding meer dan goedgemaakt.

Houd er rekening mee dat sommige binnenlandse retourvluchten $ 375 en meer kosten, wat betekent dat u uw jaarlijkse vergoeding in één keer kunt terugkrijgen.

2. Bankwest More World Mastercard

Aankoop tarief: 19,99% p.a.

Rentevrije dagen: 44days

Jaarlijkse bijdrage: $ 270 p.a.

Kosten voor late betaling: $ 25

Overdrachtssnelheid: 0% p.a. voor de eerste 6 maanden met 1% saldo overdrachtskosten, dan gaat het terug naar 19,99%

Deze kaart heeft het speciale vermogen gevonden om geweldige functies te combineren die zowel puntverzamelaars als reizigers blij maken. Deze premium creditcard is een uitstekende keuze voor frequente reizigers die ook gemotiveerd zijn door het idee om hogere verdiensten te verdienen dan de normale platina- of klassieke kaarten.

De Bankwest More World Mastercard zwaait voor de hekken en biedt een opmerkelijke 2,5 punten voor elke uitgegeven dollar, zonder enige limieten aan bestedingslimieten. Het is bij uitstek geschikt voor diegenen die de middelen hebben om veel uit te geven, het verstrekken van 115.000 jaarlijkse bonuspunten wanneer een minimale jaarlijkse uitgave is bereikt.

Om de bonus in perspectief te plaatsen, komt dit overeen met het inwisselen van een Davis Jones-cadeaubon ter waarde van $ 300 met 100.000 punten. Op het eerste gezicht lijkt het een echte tegenvaller te zijn je zult veel moeten uitgeven – minimaal $ 84.000 om deze bonuspunten te krijgen. Bankwest More hanteert echter zijn jaarlijkse bonus volgens een gelaagde regeling op basis van de kaartstatus, dus u moet een andere kaart kunnen vinden op een niveau dat past bij uw financiële status.

Extra bonussen

Het is echter een heel handig stuk plastic om te hebben tijdens het reizen, het brengt geen buitenlandse transactiekosten in rekening en is uitgerust met een reisverzekering die zowel binnenlandse als buitenlandse reizen dekt. Bankwest More biedt 10 gratis bezoeken voor toegang tot de luchthavenlounge elk jaar, met het extra voordeel dat u en uw gasten toegang hebben tot meer dan 1000 lounges wereldwijd met LoungeKey.

Hoewel Bankwest More 0% overschrijving biedt voor een periode van 6 maanden, moet u er rekening mee houden dat u geen punten zou verdienen met deze transactie. Maar aan de andere kant, je zou in ieder geval dit lage tarief kunnen gebruiken om bestaande schulden af te lossen.

3. Bank First Visa Platinum-creditcard

Aankoop tarief: 0% p.a. Voor de eerste zes maanden

Rentevrije dagen: 44days

Jaarlijkse bijdrage: $ 99 p.a.

Kosten voor late betaling: $ 20

Overdrachtssnelheid: 0% p.a. voor een eerste 6 maanden met 1% saldo overdrachtskosten, dan gaat het terug naar 19,99%

Wat deze kaart speciaal maakt en deel uitmaakt van zijn unieke aantrekkingskracht, is zijn geschiedenis. Bank First is een onderlinge maatschappij, wat suggereert dat het gemeenschapsgerichte toewijding heeft geweven door zijn kenmerken en praktijken.

Omdat het werd opgestart door een handvol leraren, komt de betrokkenheid van Bank First bij haar klanten tot uiting in de tarieven, voordelen en ervaring. Er moet echter worden opgemerkt dat het alle Australiërs dient, dus je hoeft geen opleiding te volgen om hun kaart of lening te krijgen.

Bonusmateriaal

De Bank First Visa Platinum is een van de zeldzame soorten kaarten die aanbieden gratis rentetarieven op zowel aankopen als saldotransfers. Dit huidige voordeel is geldig als de kaarthouder van toepassing is op of vóór 31 december 2023.

Van de concurrerende jaarlijkse vergoeding van $ 99, plus de lage 9,84% die op rentetarieven wordt berekend na de introductietijd, en andere tot bodemkosten, belichaamt Bank First Visa Platinum creditcard de definitie van klantwaarde voor geld.

Dit gemeenschapsgerichte ethos wordt weerspiegeld in praktijken zoals bankpakketten die geen kosten betalen, termijndeposito’s die zijn ontworpen om tegemoet te komen aan scholen om de planning en regeling van subsidies te vergemakkelijken.

Als kaarthouder zult u aangenaam verrast zijn dat zijn voordelen zoals gratis reisverzekering, zelfs op internationale vluchten komt ook met 24-uurs platina conciërge voordelen om uw entertainment- en levensstijlverzoeken af te handelen.

Een van de weinige vlekken op deze kaart is dat het opschept geen beloningsprogramma, hoewel leden automatisch worden ingeschreven in het Visa Entertainment-programma en exclusieve kortingen bieden op items met een levensstijlthema, zoals sport en muziek.

Beste Australische creditcards – Beoordeeld op categorie

Hieronder vindt u een lijst met de beste creditcards voor specifieke behoeften of die uitblinken in bepaalde categorieën:

# 1 – NAB Qantas Rewards-handtekeningkaart

Beste creditcard voor punten

Aankoop tarief: 19,99% p.a.

Rentevrije dagen: 44days

Jaarlijkse bijdrage: $ 295 p.a. voor het eerste jaar, waarna het naar $ 395 springt

Kosten voor late betaling: $ 15

Overdrachtssnelheid: 0% p.a. voor de eerste 6 maanden met 2% saldo overdrachtskosten, dan gaat het terug naar 21,74%

Het was een strijd om te kiezen tussen de NAB Qantas Rewards-handtekeningkaart of de Qantas Premier Platinum-creditcard voor deze categorie. Maar uiteindelijk hebben we besloten om voor NAB Qantas te gaan, terwijl we Qantas Premier Platinum Credit Card als de beste in categorie voor Qantas-punten hebben toegewezen..

Maar het was een close call omdat beide kaarten zwaargewichten zijn in de categorie met punten, en terecht.

Bestedingsvereisten

Met NAB Qantas kunt u verkrijg tot 120.000 bonus Qantas-punten, zodra u aan de bestedingsvereisten kunt voldoen. Een van deze vereisten bepaalt dat je het 12 maanden open moet kunnen houden.

De verdeling van de vereisten is als volgt: als de kaarthouder binnen 60 dagen voldoet aan de eis om $ 3.000 uit te geven (alleen voor in aanmerking komende aankopen), dan krijgen ze 90.000 bonus Qantas-punten. De rest (30.000 bonuspunten) wordt vervolgens beschikbaar gesteld op de 13e maand vanaf de duur waarop de kaart werd geopend.

Na het eerste jaar komen kaarthouders in aanmerking om te genieten van een lagere jaarlijkse vergoeding van $ 295, waarna het terugkeert naar $ 395. Niettemin blijft de jaarlijkse vergoeding hoe dan ook behoorlijk exorbitant.

Hoewel je een beloningspunt krijgt voor elke uitgegeven dollar, is dit helaas afgetopt op slechts $ 20.000 en de verzamelde punten blijven niet equivalent voor elke $ 1 aan uitgaven. Voor de eerste $ 5.000 verdient u 1 Qantas-punt voor $ 1, maar daarna keert het terug naar 0,5 Qantas-punten per uitgegeven $ 1 tussen $ 5.001 en $ 20.000 voor elke afschriftperiode.

Zoals je kunt zien, zijn de bestedingsvereisten en hops die je moet doorlopen om de bonuspunten te krijgen een beetje dubieus. Bovendien wordt de kaart niet geleverd met enkele van de betrouwbare voordelen die andere kaarten hebben, zoals reiskrediet of loungepassen.

Het lichtpuntje is dat als je de 120.000 bonuspunten kunt verdienen, dit voldoende is om je van Melbourne of Sydney naar Hong Kong en terug in de premium economy class te vliegen.

Voordelen voor frequent vliegen

Dit is een kaart die is ontworpen voor frequent flyers die punten willen verzamelen terwijl ze aan de kaart uitgeven, naast het profiteren van een groot aantal andere functies van de kaart. Het feit dat het een Visa-kaart is met virtuele alle verkooppunten die dit kaarttype accepteert, geeft nog een extra boost aan de beloningsuitgaven.

Andere hoogtepunten van de kaart zijn de levering van de klok rond NAB conciërge service om te helpen met reizen en andere diensten. Een gratis verzekering dekt buitenlandse reizen, die worden verstrekt wanneer u minimaal $ 500 gebruikt op uw vooraf geboekte reisaankopen.

# 2 – American Express Business Explorer

Beste zakelijke creditcard

Aankoop tarief: 16,99% p.a.

Rentevrije dagen: 55 dagen

Jaarlijkse bijdrage: $ 395

Kosten voor late betaling:

Overdrachtssnelheid: N / A

Enorme voordelen en zakelijke loyaliteitsbonussen zijn slechts enkele voordelen die beschikbaar zijn voor bedrijven die besluiten om met de American Express Business Explorer creditcard te gaan.

Gebruik deze kaart om de koopkracht van uw bedrijf te vergroten, vooral als u elke maand dure en dure zakelijke aankopen moet doen. Bedrijven ontvangen tot 100.000 bonus Membership Rewards-punten.

Het werkt door het aanbieden van 2 lidmaatschapspunten voor elke uitgegeven dollar, als de kaart wordt aangevraagd op of vóór 15 januari 2023, en een minimaal bestedingspatroon van $ 3.000 wordt vastgesteld elke maand, gedurende 3 maanden. Ter vergelijking: de meeste kaarten van zijn kader staan slechts een tijdsbestek van 2 maanden toe.

Huidige kaarthouders worden ook niet uitgesloten van de bonusbonanza met 50.000 bonuspunten voordelen die hen worden geboden wanneer ze om de 12 maanden minimaal $ 100.000 aan hun kaart uitgeven. Een ander geheim van de saus is dat je je verdiensten sneller kunt versnellen door medewerkerskaarten zonder extra kosten aan je account toe te voegen.

Met zijn lage rentevoet van 16,99% p.a, de mogelijkheid om maximaal 99 werknemerskaarten toe te voegen, is dit een van de meest veelzijdige zakelijke creditcards in het arsenaal van uw bedrijf. En oh, hiermee kunt u uw zakelijke uitgaven gemakkelijk volgen via de MYOB-bedrijfssoftware van Australië, met al uw personeelsuitgaven geconsolideerd onder één account.

Naast het bijhouden van de uitgaven, kunnen de verdiende lidmaatschapspunten worden gebruikt voor reizen, evenals luchthavenlounypassen en een gratis verzekering. Het beste van alles, je hebt een breed scala aan keuzes over hoe je deze beloningspunten kunt gebruiken.

U kunt besluiten om punten over te dragen naar uw keuze een reeks van 8 luchtvaartmaatschappijen. Of misschien verspreidt u zich liever over een breed assortiment beloningen, afgezien van vluchten, zoals online winkelen bij David Jones, cadeaubonnen, luchthavenlounypassen of gebruikt u deze om het saldo op uw kaart te betalen.

De lounges op de luchthaven hebben 2 toegangen, met de mogelijkheid om te kiezen bij American Express Lounge in Melbourne of Sydney International Airports.

In tegenstelling tot andere creditcards, kunt u deze punten verzamelen zonder waarneembare caps die de punten beperken die u kunt behalen, naast het feit dat u geen vervaldatum hebt.

Hoewel het een genereuze welkomstbonus biedt, is de jaarlijkse vergoeding van $ 395 nog steeds relatief hoog en niet erg concurrerend geprijsd.

# 3 – Qantas Premier Platinum-creditcard

Beste creditcard voor Qantas-punten

Aankoop tarief: 19,99% p.a.

Rentevrije dagen: 55 dagen

Jaarlijkse bijdrage: $ 199

Kosten voor late betaling:

Overdrachtssnelheid: 0% p.a. gedurende 18 maanden (houd er echter rekening mee dat de rentevrije dagen niet van toepassing zijn op nieuwe aankopen terwijl een kaarthouder een saldo-overdrachtsschuld draagt.)

De Qantas Premier Platinum-creditcard schommelt gewoon! Deze kaart biedt u de mogelijkheid om verdien maar liefst 120.000 bonus Qantas-punten. Moet ik meer zeggen?

In het geval dat u niet overtuigd bent, kunt u het beste een jaar korting krijgen en u kunt maximaal 2 punten verdienen op elke $ 1 die u uitgeeft aan in aanmerking komende items. Deze kaart is gebouwd om bieden luxe voordelen en premium beloningen voor frequente flyers, samen met bonuspunten plus exclusieve Qantas-aanbiedingen.

Dit vrijwel ongedekte potentieel voor Qantas-punten is echter gebaseerd op het uitgeven van minimaal $ 1.500 toegestane aankopen per maand om de totaal 120.000 bonuspunten gedurende de eerste periode van 6 maanden.

Het valt uiteen dat de kaarthouder elke maand 20.000 punten ontvangt die aan de bestedingsvereisten voldoen, vanaf het moment dat de kaart werd goedgekeurd (met een maximum van 120.000 bonus Qantas-punten). Dus, hoewel het bonusaanbod hoog is, moet je nog steeds goed opletten, zodat je je aan de gespecificeerde voorwaarden kunt houden.

Bonusvoordelen

De voordelen hiervan zijn 2 gratis uitnodigingen voor International Business Lounges, die elk jaar een Qantas Club of een door Qantas geëxploiteerde vestiging moeten zijn.

Andere voordelen die zijn geïntegreerd met de Qantas Premier Platinum-creditcard zijn gratis reisverzekering, naast een besparing van 20% op een gekozen binnenlandse vlucht van Qantas en QantasLink voor de kaarthouder en maximaal 8 reizigers.

Een pijnlijke opmerking met deze kaart is dat hoewel het een rente van 0% biedt gedurende de eerste 18 maanden bij saldo-overdrachten, de rente terugkeert om het voorschotpercentage te spiegelen nadat deze respijtperiode voorbij is.

Het heeft ook een minimale kredietlimiet van $ 6.000, wat ervoor zorgt dat de kaart leden veel bestedingsmarge biedt. Aan de andere kant is dit echter hoge kredietvloer kan voorkomen dat mensen die echt geïnteresseerd zijn in aanmerking komen als hun krediet niet geweldig is.

Om de beste kilometers uit deze kaart te halen, is het raadzaam om te profiteren van het concurrerende tarief en de bonusbonussen te verhogen die je kunt krijgen.

Eervolle vermelding

We hebben de Qantas American Express Ultimate Card al genoemd als een van de 3 beste algehele kaarten, dus we weten niet zeker of dit een overkill is. Maar wat niet twijfelt, is dat de Qantas American Express Ultimate Card het recht heeft verdiend om hier te worden vermeld als een toonaangevende mededinger.

# 4 – Bankwest Zero Platinum Mastercard

Beste creditcard voor reizen

Aankoop tarief: 17,99% p.a.

Rentevrije dagen: 55 dagen

Jaarlijkse bijdrage: $ 0

Buitenlandse Transactiekosten: $ 0

Kosten voor late betaling: $ 30

Overdrachtssnelheid: 2,99% p.a. per saldo overdrachten gedurende de eerste 9 maanden.

Reizen is op zichzelf al uitdagend genoeg, met het ongemak van het verlaten van uw geografische comfortzone en het omgaan met een reeks prijzen dan u normaal niet gewend bent.

Gelukkig voor Australiërs is er een kaart die het gedoe van reizen vermindert door niet een dubbele, maar een drievoudige dreiging actie prestaties van kostenbesparing, gratis extraatjes en voordelige saldo-overdrachten.

Zoals ze het treffend op hun site hebben beschreven, wil Bankwest Zero Platinum Mastercard dat je geniet van “adembenemende landschappen, geen verbluffende vergoedingen voor online en buitenlandse aankopen.”

Reizen naar het buitenland

Dit is zonder twijfel de beste low card-metgezel voor je overzeese reis. Bewijsstuk A: het is een van die zeldzame soorten kaarten die worden meegeleverd geen jaarlijkse kosten en geen buitenlandse transactiekosten ook. Er kunnen echter andere kosten en toeslagen van toepassing zijn, ook bij het gebruik van overzeese geldautomaten.

Dit stelt u in een veel sterkere financiële positie tijdens het reizen, omdat u zich geen zorgen hoeft te maken over buitenlandse transactiekosten die een gat in uw zak branden.

Om ook in een vreemd land tot rust te komen, biedt Bankwest Zero Platinum Mastercard u een gratis dekking voor buitenlandse verzekeringen, samen met een interstate vliegongelukverzekering. Het heeft ook een minimale kredietlimiet van $ 6.000, wat ervoor zorgt dat u een aanzienlijk kussen van bestedingsliquiditeit in het buitenland.

Afhankelijk van hoe u het bekijkt, kan het echter moeilijk zijn om te voldoen aan de vereiste voor goedkeuring van deze kredietlimiet als uw kredietwaardigheid niet bijzonder hoog is.

Bankwest Zero Platinum Mastercard brengt geen geldopnamekosten in het buitenland in rekening, hoewel het 2% of $ 4 vereist, afhankelijk van wat groter is voor zowel lokale als buitenlandse voorschotfaciliteiten. Nadat de introductieperiode is afgelopen, wordt de kaart hervat met het opladen van de kaarthouders.

# 5 – Platina-bundel van American Express Westpac Altitude

Beste beloning creditcard

Aankoop tarief: 20,49% p.a. (American Express: 20,24% p.a., Mastercard: 20,49% p.a.)

Rentevrije dagen: Tot 45 dagen

Jaarlijkse bijdrage: Voor Westpac Altitude Platinum Mastercard $ 150 voor het eerste jaar ($ 199 p.a. daarna). Voor American Express Westpac Altitude Platinum Card, $ 0 in het eerste jaar, daarna $ 49 in rekening gebracht.

Max. Vrije dagen: N / A

Kosten voor late betaling: $ 30

Overdrachtssnelheid: 0% p.a. per saldo overdrachten gedurende de eerste 12 maanden

De American Express Westpac Altitude Platinum-bundel zorgt ervoor dat je meer dan één kaart hebt om de Altitude Points te verdienen. Behalve American Express (Amex) kunnen Mastercard-houders ook hoogtepunten verdienen, variërend van 1 tot 3 hoogtepunten voor elke uitgegeven dollar.

Met andere woorden, een kaarthouder kan een totaal van verkrijgen 110.000 bonuspunten door $ 3.000 uit te geven in de eerste drie maanden (90 dagen) op elke kaart. Als u echter denkt dat het problematisch is om aan de volledige bestedingsvereisten te voldoen, richt u uw aankopen dan misschien op de minder strenge Mastercard-vereisten. Met Mastercard krijgen kaarthouders echter 80.000 punten, wat een is veel lagere bonus voor het equivalente bedrag en de periode.

Afzonderlijke beloningsaccounts

Een ander ding om op te merken is dat hoewel beide kaarten aan hetzelfde beloningsprogramma en dezelfde account zijn gekoppeld, ze van verschillende uitgevende bedrijven zijn. Omdat Amex van American Express is en Westpac wordt uitgegeven door Mastercard, moet u daarom twee verschillende creditcardaccounts krijgen. Dit houdt het beheer van een andere reeks vergoedingen, betalingsschema’s en afzonderlijke overzichten in.

Het voordeel is echter groter dan deze kleine ongemakken. Kaarthouders kunnen hoogte-punten verdienen voor elke dollar die ze uitgeven aan aankopen die in aanmerking komen, naast het sparen van $ 49 met een korting op jaarlijkse kosten van $ 150 in het eerste jaar. Ze krijgen ook toegang tot platina-voordelen, waaronder een gratis reisverzekering.

Deze gratis verzekering dekt zaken als verlengde garanties, reizen naar het buitenland en andere exotische voorzieningen zoals ongevallen met aankoopveiligheid. Omdat de American Express Westpac Altitude-platinakaart twee kaarten bundelt, hebben ze elk hun eigen verdiensten, tarieven en rentetarieven. Ze overlappen elkaar in sommige gebieden, maar u moet de gebieden identificeren waar ze van afwijken.

# 6 – American Express Westpac Altitude

Black Credit Card Bundle® (Velocity)

Beste snelheid creditcards

Aankoop tarief: 20,49% p.a

Rentevrije dagen: Tot 45 dagen

Jaarlijkse bijdrage: Dit is verlaagd voor het eerste jaar – $ 399 p.a. in het eerste jaar (voor Amex – $ 99, terwijl Mastercard – $ 250, inclusief $ 50 jaarlijkse Velocity Rewards Fee).

In het tweede jaar – $ 499 p.a., ($ 199 p.a. voor American Express plus $ 250 p.a. op Mastercard® inclusief $ 50, wat de opt-in fee is voor Velocity Rewards).

Max. Vrije dagen: N / A

Kosten voor late betaling: $ 15

Overdrachtssnelheid: 0% p.a. per saldo overdrachten gedurende de eerste 12 maanden

Dit combineert het plezier van het dubbele van de variëteit in zijn twee-kaartenbundel van Amex en Westpac, en stelt u in staat om tot 100.000 te verdienen in aanmeldbonus Velocity Points. U komt hiervoor in aanmerking wanneer u zich vóór 31 maart 2023 aanmeldt.

Nadat u aan de vereisten en de daaropvolgende goedkeuring hebt voldaan, ontvangt u een kaart met geen jaarlijkse kosten eraan gehecht. Kaarthouders kunnen ook 1,25 Velocity Points verdienen voor elke dollar die ze uitgeven. U kunt mogelijk alleen al de eerste 12 maanden 160.000 punten verdienen.

De Westpac Altitude Black Mastercard® effent de weg voor zijn kaarthouders om tot 80.000 Velocity bonuspunten te verdienen. Om dit te doen, moeten ze $ 4.000 uitgeven aan toegestane aankopen, allemaal binnen de 90 dagen na goedkeuring.

Aan de andere kant is een bonus van 20.000 beschikbaar voor leden van de American Express Westpac Altitude Black Card die voor minstens $ 3.000 aan in aanmerking komende aankopen uitgeven, zolang deze binnen 90 dagen na de goedkeuring valt.

Bonussen toegevoegd

Tal van voordelen zijn voorzien van deze kaart, zoals de twee gratis upgrade-tegoedbonnen voor Economy-stoelen. Hoewel deze elk jaar toegankelijk zijn, zijn ze alleen verkrijgbaar wanneer de kaarthouder het uitgeeft aan Virgin Australia-vluchten op zijn Mastercard om te gebruiken op geselecteerde binnenlandse vluchten.

Kaarthouders krijgen zelfs wat wordt beschreven als 2 gratis loungebezoeken per jaar met American Express op de internationale luchthavens van Australië. Met een Black Mastercard ontvang je 2 gratis bezoeken aan de binnenlandse lounge van Virgin Australia. Natuurlijk gelden nog steeds beide criteria.

Het nadeel van deze kaartenbundel is dat na het eerste jaar de huwelijksreis begint af te nemen. Kaarthouders ervaren een substantiële stijging van de jaarlijkse vergoeding van $ 499 p.a. Dit valt uiteen in $ 199 p.a. voor American Express-kaarten (verhoogd van $ 99 p.a. het voorgaande jaar); $ 250 p.a. voor Mastercard®. Bovendien is er een extra $ 50 aan Velocity Rewards-opt-in, maar dit lijkt alleen te gelden voor Mastercard®-leden.

Hoewel ze een aantal overeenkomsten delen, bijvoorbeeld, is hun rentetarief op aankopen hetzelfde bij 20,24% per jaar (Mastercard® vermeldt die van hen als variabel aankooptarief), beide kaarten in de bundel lopen op andere belangrijke manieren uiteen: de minimale kredietlimiet voor Amex is $ 3.000 terwijl Mastercard® veel meer kost met $ 15.000.

# 7 – Low-fee goud van de Commonwealth Bank

Beste renteloze creditcard

Aankoop tarief: 0% p.a. Binnen de eerste 15 maanden, terugkerend tot 19,74% na de respijtperiode.

Rentevrije dagen: Tot 55 dagen

Jaarlijkse bijdrage: $ 0 in het eerste jaar, daarna $ 89 in rekening gebracht als u in het voorgaande jaar niet minstens $ 10.000 uitgeeft.

Max. Vrije dagen: N / A

Kosten voor late betaling: $ 20

Overdrachtssnelheid: 5,99% p.a. maar voor slechts 5 maanden, waarna het teruggaat naar 21.24 p.a.

Het biedt royale besparingen met een 0% rente op aankopen voor een aanzienlijke duur van 15 maanden als u een aanvraag indient op of vóór 29 februari 2023. Dit is een van de weinige kaarten die naast de gratis jaarlijkse rentevoeten naast $ 0 bieden.

Er zijn andere gunstige voorwaarden die kaarthouders in gedachten moeten houden en waar ze op moeten inspelen.

Wat anders te verwachten

Leden die profiteren van deze deal, krijgen niet alleen deze gratis gratieperiode voor de jaarlijkse vergoeding, maar de kaartuitgever blijft van zijn jaarlijkse vergoeding afzien als de kaarthouder minimaal $ 10.000 aan uitgaven voor het voorgaande jaar kan behouden.

De uitgaven zijn alleen van toepassing op voorschotten en aankopen in contanten. Tenzij u dit doet, gaat de jaarlijkse vergoeding terug naar de jaarlijkse $ 89. Zelfs als ze dit jaarlijkse kostenvoordeel niet kunnen verlengen, zijn kaarthouders op zoek naar andere waardige freebees en voordelen, zoals betalen 0% voor internationale kosten (dekt ook online aankopen), plus gratis reis- en aankoopverzekering.

Helaas is het nadeel van deze lage of niet-bestaande internationale kosten dat je uiteindelijk zult mis andere voordelen die worden geboden door duurdere kaarten zoals beloningsprogramma’s die zijn gericht op het verbeteren van de reiservaring.

De rentevoet keert terug naar 19,74% p.a na het verstrijken van de eerste 15 maanden. De standaard rentevrije periode.

Andere mogelijkheden

Dit is een Mastercard type met bekroonde online en mobiele apps dat biedt het gemak van toegang tot uw bankdiensten. Zijn waarvan de buitenlandse reisverzekering je gedurende 3 maanden dekt, en het wordt geleverd met een robuuste verzekeringspolis zoals zijn aankoopbescherming die je aankopen vervangt of repareert als ze binnen 90 maanden worden gestolen, verloren of beschadigd.

Hoewel deze kaart een goede addertje onder het gras is vanwege zijn interesse en jaarlijkse weggeefacties, zijn andere kaarten concurrerender als je een saldo hebt dat je wilt consolideren. Bovendien zijn de huidige tarieven voor aankopen (19,74%) en voorschotten in contanten (21,24%) aan de hoge kant.

Omdat het aankooppercentage hoog is, moet u deze kaart alleen pakken als u ervoor kunt zorgen dat u uw saldo elke maand volledig betaalt.

# 8 – Westpac-kaart met laag tarief

Beste creditcards voor overboekingen

Aankoop tarief: 13,74% p.a.

Rentevrije dagen: 55 dagen

Jaarlijkse bijdrage: $ 59 p.a.

Kosten voor late betaling: $ 15

Overdrachtssnelheid: 0% p.a. saldo-overdrachten gedurende de eerste 16 maanden.

Waarom moet u een saldo-overschrijving uitvoeren? Volgens de mensen van personal finance bij NerdWallet: “Met een overboeking kunt u schulden van de ene creditcard naar een andere kaart verplaatsen met een lagere rente – bij voorkeur 0%.”

Dat is precies wat de Westpac Low Rate Card u helpt te doen, met zijn 0% balansoverdrachtssnelheid. Met een lage jaarlijkse vergoeding competitieve saldo-overdracht, en SmartPlan-termijnkeuzes, biedt het zijn kaarthouders de mogelijkheid om enorm op kosten te besparen.

Andere kosten om te overwegen

Hoewel de overdrachtssnelheid zonder saldo 16 maanden duurt, heeft het andere kostenbesparende functies in zijn arsenaal, zoals een relatief lage aankoopkoers van 13,74%. Deze kaart is perfect voor mensen die een kaart met minimale extra’s willen, met rbodemkosten bij de meeste van haar andere transacties, zoals vooruitbetalingen van 2% in contanten, lokaal of in het buitenland.

Een nadeel is echter dat deze felbegeerde nulbalansoverdracht uiteindelijk terugkeert naar een hoog voorschot in contanten van 21,49% p.a. nadat de introductieperiode is verstreken. Maar dit wordt tenminste gezoet door de nogal bescheiden jaarlijkse vergoeding van $ 59.

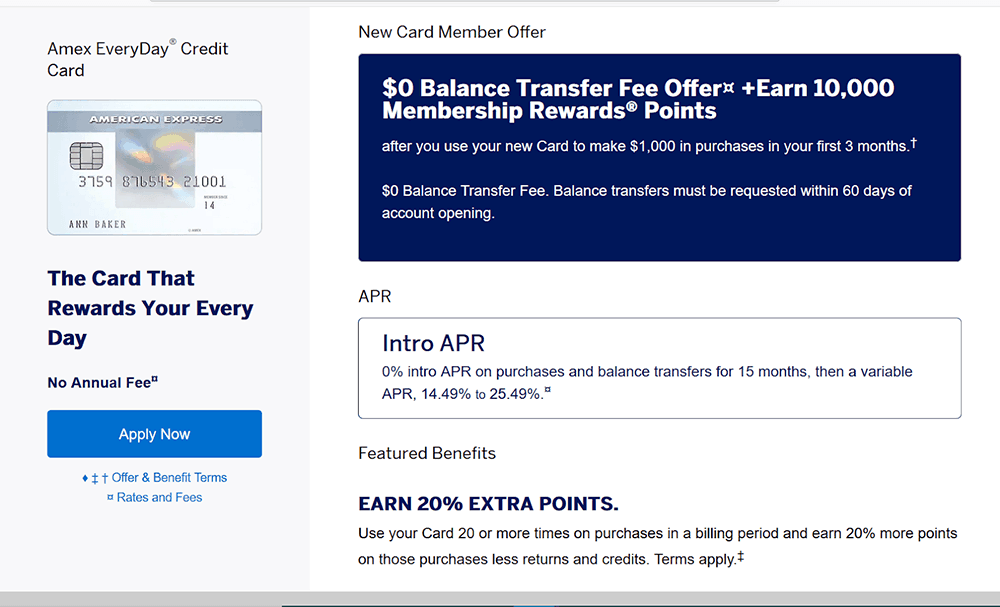

# 9 – Creditcard met een laag tarief van American Express

Beste creditcard zonder jaarlijkse kosten

Aankoop tarief: 8,99% p.a., 0% intro APR op aankopen gedurende 15 maanden, daarna een variabele APR, 14,49% tot 25,49%.

Rentevrije dagen: 55 dagen

Jaarlijkse bijdrage: $ 0

Max. Vrije dagen: N / A

Kosten voor late betaling: $ 30

Overdrachtssnelheid: 0% p.a. per saldo overdrachten gedurende de eerste 15 maanden, daarna met 1%.

Wat zit er in een naam, vroeg Shakespeare beroemd. Als een roos met een andere naam nog steeds zoet ruikt, dan American Express Lage waardering Credit Card voldoet nog steeds aan zijn belofte om u te helpen de kosten laag te houden door een beleid van geen jaarlijkse kosten te combineren met minimale extra’s.

Hoewel het een no nonsense kaart is, heeft het echter bescheiden voordelen, samen met aankoop- en restitutieverzekeringsdekkingen.

Geweven in het lage tariefvoordeel is de drive om dit voordeel ook te versterken voor kaarthouders die het voor het eerst nodig hebben, meestal meer dan anderen. Deze kaart biedt een inleidend 0% p.a. rente voor de eerste 12 maanden wanneer een nieuwe Amex-kaarthouder een saldo-overdracht aanvraagt op het moment van zijn aanvraag.

Er is een eenmalige aanbieding, die nadien terugkeert naar 1% saldooverdrachtskosten. Het heeft een maximale limiet voor saldo-overdracht van $ 10.000. Het komt ook met een minimale kredietlimiet van $ 1.000, wat meestal is voldoende voor eerste kaarthouders die waarschijnlijk nog steeds de verantwoordelijkheid leren beheren van kredietuitgaven.

Dingen om op te letten

Deze gecombineerde functies maken het een van de meest concurrerende goedkope creditcards. Niettemin heeft het zijn nadelen, zoals je relatief raken aanzienlijke boete van $ 30 voor te late betaling als u minimumbetalingen mist.

Een ander nadeel van het bezit van deze kaart is dat America Express (Amex) -kaarten niet dezelfde brede acceptatie hebben gekregen als Visa of Mastercard. Een toenemend aantal winkels zoals restaurants, grote retailers zoals warenhuizen en supermarkten.

Hoewel het heeft geen beloningsprogramma, het wordt geleverd met enkele exclusieve winkelaanbiedingen en promoties via het American Express-netwerk. Het biedt wel mobiele betalingen via systemen zoals Samsung Pay, Apple Pay of Google Pay.

Andere voordelen zijn een garantie voor online fraudebescherming, toegang tot 24-uurs accountbeveiliging. Hiermee kunt u ook 4 gratis kaarthouders aan het account toevoegen.

# 10 – NAB platina-kaart met laag tarief

Beste lage rente creditcard

Aankoop tarief: 0% p.a. voor de eerste 15 maanden, daarna keert het terug naar 13,99%.

Rentevrije dagen: 55 dagen

Jaarlijkse bijdrage: $ 100

Max. Vrije dagen: N / A

Kosten voor late betaling: $ 30

Overdrachtssnelheid: 0% p.a. per saldo overdrachten voor 6 maanden, maar 2% kosten. De balansoverdrachtssnelheid wordt standaard teruggezet op de contante voorschotkoers van 21,74% p.a.

De NAB Low Rate-platinakaart heeft een van de laagste tarieven voor een kaart met 13,99%, en dat is niet de beste functie. Gedurende de eerste 15 maanden dat u de kaart bezit, betaalt u effectief een nul rentetarief op aankopen.

Met een jaarlijkse vergoeding van slechts $ 100 is deze kaart ideaal voor mensen met creditcardschuld die kunnen profiteren van de 0% p.a. saldo overdracht. Degenen die dit proberen te verzilveren, moeten er echter voor zorgen dat ze hun strategie uitbetalen voor het einde van de overdrachtsperiode van 6 maanden.

Na deze periode keert het voorschot in contanten terug naar de hoge 21,74% en zullen resterende saldo’s rente gaan aantrekken tegen de normale koers. Bovendien moet u rekening houden met de overdrachtskosten van 2%.

Wanneer mag ik geen NAB krijgen?

Als u echter met een enorme schuld belast bent, is het misschien beter om een kaart met een langere duur dan 6 maanden te overwegen om de schuld af te lossen, vooral als deze een evenredige vrije balansoverdracht heeft. Maar zelfs als u ervoor kiest om met NAB Low Rate Platinum-kaart te gaan en de schuld niet binnen de 6 maanden kunt afbetalen, is de kaart relatief laag aankooppercentage van 13,99% zou nog steeds goed nieuws voor je moeten zijn.

De concurrerende rentetarieven maken samen met de NAB-creditcard een premiumkaart met voordelen zoals persoonlijke verzekeringen, reisverzekeringen en een persoonlijke conciërgeservice. Hiermee kunt u een extra kaart toevoegen zonder extra kosten en het is versterkt met NAB-fraudebescherming.

Deze NAB Defensiebescherming werkt proactief om fraude op te sporen en geeft u de gemoedsrust die u verdient. Het heeft echter de eigenaardigheid van een platinakaart zonder beloningsprogramma.

Is het goed voor reizen?

Deze kaart is ook een ideale reisgenoot, met zijn robuuste gratis reisverzekering om je te beschermen terwijl je weg bent. Als een kaarthouder slechts $ 500 uitgeeft aan accommodatie- of transportkosten tijdens het plannen met de NAB Low Rate Platinum-kaart, worden deze gedekt voor medische uitgaven in het buitenland en andere gebeurtenissen zoals verloren bagage en annulering van reizen.

De kaart wordt geleverd met een assortiment van breed omvattende, gratis verzekeringen voor in totaal zeven. Deze verzekering dekt interstate vliegongeluk, transportongevallen, prijsbescherming en binnenlandse hotelinbraak.

De verzekering voor prijs / aankoopbescherming is behoorlijk geniaal stelt u in staat om de beste deals te pakken u kunt vinden als NAB er is om u het verschil tussen de betaalde prijs en de geadverteerde prijs terug te betalen, als deze lager is. Naast de Australische fabrieksgarantie voor nieuwe huishoudelijke apparaten, heeft NAB een uitgebreide garantieverzekering die haar leden een extra verlenging van 12 maanden verleent.

Gids voor het kopen van creditcards

Bij het winkelen voor creditcards zijn er verschillende dingen om te overwegen. Laten we eens kijken naar veelgebruikte creditcardtypen, functies om naar uit te kijken en veelgestelde vragen:

Creditcardtypen

Er zijn over het algemeen drie soorten creditcards op basis van het krediet dat ze bieden:

- Doorlopend krediet: Deze hebben een maximale leenlimiet en u mag tot die limiet aankopen doen. U bent echter verplicht om elke maand een minimumbedrag te betalen. Het bedrag dat u betaalt, kan elk deel van uw openstaande kosten zijn, tot het volledige bedrag. Als u een gedeeltelijke betaling uitvoert, draagt u de rest van uw saldo over of draait u de schuld om. De meeste creditcards gelden als doorlopend krediet.

- Betaalkaarten: Deze kaarten werden eerder door winkeliers op een gemeenschappelijke basis uitgegeven voor exclusief gebruik in hun etablissement. Betaalkaarten zijn momenteel echter vrij zeldzaam. Hoewel betaalkaarten op dezelfde manier worden gebruikt als creditcards, maar u kunt geen saldo meenemen: alle kosten moeten elke maand volledig worden betaald.

- Service kaarten: Zoals de naam al aangeeft, hebben deze kaarten betrekking op een breed scala aan serviceproviders, zoals hulpprogramma’s en voorzieningen zoals elektriciteit, gas, een fitnessruimte, een mobiele telefoon, kabel, internet enzovoort. Deze diensten worden meestal aangeboden met dien verstande dat ze maandelijks worden betaald. De meeste CRB’s en credit scoresystemen bevatten nu de geschiedenis van deze servicebetalingen als onderdeel van uw uiteindelijke score.

Creditcards vergelijken

Creditcards kunnen op verschillende functies en kenmerken worden vergeleken. We hebben een kort commentaar toegevoegd op items die nader moeten worden uitgewerkt:

- Aanbevolen credit score

- Geweldig voor

- Reizen

- Met kaarten kunt u beloningen verdienen met luchthavens en hotels

- Saldo-overdracht

- Goed voor het afbetalen van creditcardschuld, vooral met nul of lage tarieven

- beloningen

- Biedt voordelen zoals geld terug en reisbeloningen

- Bonusaanbiedingen

- Inschrijfbonussen bieden tijdelijke aanbiedingen om geld of voordelen te verdienen

- Cash terug

- Gas

- Slecht krediet

- Lage rente / nul procent

- Gebruik deze kaart om uw bestaande schuld te consolideren of grote aankoopitems af te betalen

- Reizen

- Jaarlijkse bijdrage

- Gratis, $ 0

- Ontheffing voor het eerste jaar

- Bonusaanbieding

- Geniet van een eenmalige bonus

- Beloningstarief

- Inleiding APR

- Uitgaande APR

- Aankoop tarief

Veelgestelde vragen over creditcards

Aan de slag – Hoe werkt Credit??

Wanneer het doel van iets verkeerd wordt begrepen, neemt de kans op misbruik toe. Daarom is de eerste stap in het effectieve en verantwoorde gebruik van een creditcard om te begrijpen hoe deze is ontworpen om te werken.

“Een creditcard is een vorm van onbeveiligde persoonlijke lening.” Hoewel het toevallig plastic is, moet een creditcard dezelfde voorzichtigheid krijgen als een tweesnijdend zwaard. Omdat het, net als dat laatste, je kan helpen of pijn doen, afhankelijk van hoe je ervoor kiest het te gebruiken.

Als een lening die niet door een onderpand is gedekt, is het enige dat een bank uw kredietwaardigheid beoordeelt en daardoor het risico van blootstelling minimaliseert, door uw reputatie bij het afhandelen van uw financiële verplichtingen te evalueren..

Zoals ze zeggen, is actie in het verleden de beste indicator voor toekomstig gedrag. Dat is de reden waarom het handhaven van een goede kredietscore en geschiedenis van het grootste belang is omdat het aan potentiële geldschieters – de creditcardmaatschappij in dit geval – aantoont dat u een goede staat van dienst hebt bij het lenen en terugbetalen van fondsen..

Goed of uitstekend krediet is een uitstekende toegangspoort voor veel geldbesparende mogelijkheden. Aangezien krediet afhankelijk is van vertrouwen en reputatie, zijn de recepten voor een goed kredietverleden de eerbiediging van uw verplichtingen door uw rekeningen op tijd te betalen en uitstaande schulden tot een minimum te beperken..

Dus als u maar één ding uit deze sectie leert, laat het dan zijn dat u, om de besparingen en beloningsmogelijkheden van creditcards te benutten, verantwoord moet leven door uw verplichtingen na te komen.

De informatie die wordt gebruikt om uw credit score te bepalen, bevat enkele van deze historische details:

- Het aantal creditcardrekeningen dat op uw naam is geopend en de daaraan verbonden financiële gegevens, zoals hun leenlimieten en het openstaande saldo dat deze accounts momenteel hebben opgebouwd.

- De mate waarin maandelijkse betalingen onmiddellijk werden betaald, te laat waren of helemaal werden gemist.

- Of u financiële tegenvallers en de ernst daarvan heeft ervaren, zoals faillissementen, inbeslagnames van auto’s en hypotheekafschermingen.

- Door u aangegane leningen en in hoeverre deze zijn terugbetaald.

Deze lijst is niet volledig, maar zou u een indicatie moeten geven van dingen die u moet volgen om uw score gezond te houden.

Hoe vind ik mijn credit score in Australië?

Vraag hiervoor gewoon een kredietrapport aan bij een nationale kredietrapporterende instantie (CRB), die geaccrediteerde entiteiten zijn die op de website van de Australische overheidsinstantie zijn vermeld..

De momenteel genoemde zijn:

- Equifax, telefoonnummer: 138 332

- Experian, telefoonnummer: 1300 783 684

- illion, telefoonnummer: 1300 734 806

Equifax (voorheen Veda) is het grootste kredietrapportagebureau van Australië en scoort u op basis van de Equifax-score, een getal tussen 0 en 1200.

U moet identificatie-informatie verstrekken zodat zij u kunnen identificeren, maar het is meestal een snel proces en u moet onmiddellijk een feedback en resultaat krijgen dat uw volledige kredietrapport toont.

28.04.2023 @ 09:20

oegd om u te helpen bij het begrijpen van de basisprincipes van creditcards en hoe u de beste kaart voor uw behoeften kunt kiezen. Het is geweldig om te zien dat u zoveel hebt geleerd over creditcards en hoe u de beste deals kunt krijgen. Het is waar dat elke kaart een nichemarkt heeft en het is belangrijk om de juiste kaart te kiezen die past bij uw levensstijl en uitgavenpatroon. Het is geweldig dat u deze informatie deelt en anderen helpt om de beste creditcard te vinden. Bedankt voor het delen van uw kennis en ervaringen.